【2024年12月更新】プリペイドカードを発行するフィンテックスタートアップ6選

FinTech市場やFinTechの主要なカテゴリーについては、以前のFinTech第一弾レポートを参照されたい。今回のFinTech第二弾レポートでは、デジタルバンクについて解説を行う。

デジタルバンクの明確な定義はないが、本レポートでは、「従来の金融機関が対面で行っていた預金、融資、資産運用などの業務をオンラインに移行させた企業」とおく。デジタルバンクには、銀行のライセンスを持つ「チャレンジャーバンク」と銀行のライセンスを持たないものの、提携金融機関のプラットフォームで金融サービスを提供する「ネオバンク」の2種類があり、この2種類を深掘りしたい。また、他のサイトでは、ネオバンクも含めて「チャレンジャーバンク」と表記している場合もあるので、注意いただきたい。

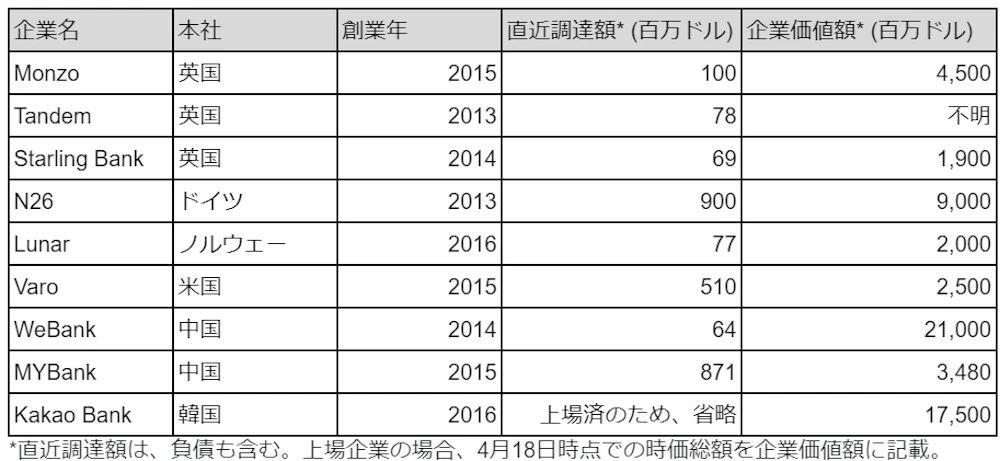

チャレンジャーバンクとネオバンクのどちらが発達したかは、各国の銀行規制の違いによるところが大きい。イギリスでは、チャレンジャーバンクが多い。リーマンショック後、4大銀行で市場が寡占されていたこと、また4大銀行に対する顧客の満足度が高くなかったことをイギリス政府が問題視していた。そのため、2013年ごろから競争促進を促すために新規参入規制を緩和して、新興企業がチャレンジャーバンクになることが容易となった。EUでは、イギリスほど規制緩和が進んでいないものの、2016年以降、決済事業者と銀行の連携が容易になったため、決済事業を行うスタートアップが成長した段階で銀行免許を取得する事例が多い。

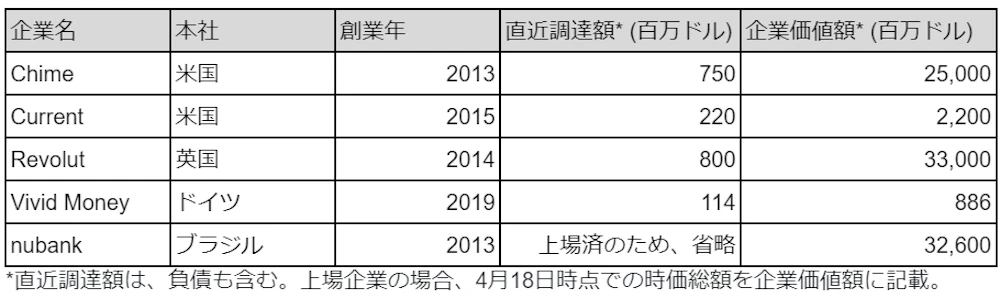

反面、アメリカでは、ネオバンクが多い。イギリスとは対照的に、アメリカ政府は、リーマンショックをきっかけに銀行業への新規参入の規制強化を行ったため、スタートアップは既存金融機関との提携を選ばざるをえなかった。アメリカで初めてチャレンジャーバンクが誕生したのは、Varo Bankが銀行免許を取得した2020年とつい最近である。

アジアでは、ネオバンクとチャレンジャーバンクが混在している印象がある。デジタルバンクの担い手は、欧米のようなFinTechのスタートアップではなく、スーパーアプリなどのIT大手企業であることが多い。IT大手企業が大きな資本をもとに金融機関を買収してチャレンジャーバンクになる例も見られる。

日本も他のアジア諸国と状況が似ており、チャレンジャーバンクは大手企業が多い。その理由の一つとして挙げられるのは、銀行に最低20億円の資本金を求める銀行法の存在であり、スタートアップがチャレンジャーバンクを設立するにあたっての高いハードルになっている。

一方で、銀行免許そのものは取得していないものの、資金移動業の登録を受けてチャレンジャーバンクのようなサービスを展開している国内のスタートアップも存在する。これらのスタートアップにとっては、2020年に国会で可決した資金決済法の改正案が追い風になる可能性が高い。現状、100万円を超える送金は免許を持つ銀行しかできないが、改正案が施行されれば、資金移動業者も、100万円を超える送金が可能になる。

日本のスタートアップがネオバンクを設立するにあたっての課題も存在する。その一つが、銀行のAPI解放である。欧州では、銀行のAPI解放が義務化されている一方、日本では努力義務である。

日本では、そもそも銀行の数が多く、各金融機関のサービスが充実しているため、デジタルバンクが育ちにくいという事情もある。そのため、既存銀行がDX化への取り組みを強化している。

海外のデジタルバンクの多くは、カード決済手数料を主要な収益源にしていると考えられる。そのため、法人カードを提供する会社とビジネスモデルが近い。法人カード企業のビジネスモデルは、FinTech第一弾レポートで説明を行った。チャレンジャーバンクのMonzoの場合、売上の50%がカード決済手数料 (デビットカードの場合、取扱高の0.2%徴収)、26%が顧客の貸付に対する利息収入である。ネオバンクであるnubankの場合も決済手数料が一番の大きな収益源である。

nubankなどの海外のデジタルバンクはシステム開発コストや積極的なマーケティングコストの投下により、赤字の会社が多い。そのような意味では、SaaS企業に近いかもしれない。ただ、決済手数料を主とするビジネスは、SaaSのサブスクリプションのように継続収入でないため、景気悪化のダメージをSaaS企業より受ける可能性がある。

一方、日本のデジタルバンクの代表格である住信SBIネット銀行の現在の主な収益源は、住宅ローンなどのローンによる利息収入と考えられる。クレジットカードも提供しているが、この領域では、既存のクレジットカード会社が強い。また、住信SBIネット銀行は、銀行が手掛ける預金、貸出、決済などの金融機能を銀行以外の事業者に提供するBaaSも運営しているが、業務粗利益に占める割合はわずかである。

上記で述べた通り、イギリスは、チャレンジャーバンクが育ちやすかったため、大手が多く存在する。そのなかでも、Monzoは500万人以上のユーザーを抱えており(※4)、イギリスのパーソナルバンキングサービスに関する調査で「最も家族・友人に勧めたいサービス」(※5)に選ばれるなど、根強い人気を持つ。Monzoが躍進した背景には、巧みな広報戦略や高いユーザー・エンゲージメントがある。ユーザー・エンゲージメントの観点では、Monzo Communityというコミュニティサイトがあり、そこに、新機能のロードマップが公開され、ユーザーが新機能が必要か投票できる仕組みがある。

ヨーロッパにおける最大手はN26であり、ヨーロッパのデジタルバンクの先駆者として走り続けてきた。8分で銀行口座が開設できることをアピールポイントにしている。Brexitをきっかけに英国市場から撤退したため、イギリスではMonzo、他ヨーロッパ諸国ではN26とすみ分けができつつある。

中国では、WeBank (Tencentが出資)とMYBank (Alibabaが出資)が中国の民間銀行部門における資産プール全体の50%近くを占めている2強である(※6)。チャレンジャーバンクの中で数少ない上場企業として、メッセンジャーアプリのKakaoが出資するKakao Bankがある。高値から株価は45%程度下落しており(4月19日時点)、他のチャレンジャーバンクは今後のIPOにあたって、Kakao Bankの株価動向に注意を払っていると考えられる。

大手では、楽天銀行、住信SBIネット銀行、Paypay銀行、ソニー銀行、auじぶん銀行が挙げられる。直近では、住信SBIネット銀行が3000億程度で上場申請を行ったり(その後、上場延期を発表)、昨年9月には楽天銀行が上場を計画していることが報道された。スタートアップでは、ナッジ株式会社などがチャレンジャーバンク設立を目指している(※7)。

楽天銀行株式会社は、日本最大級のインターネット銀行「楽天銀行」を運営する企業。 「楽天銀行」の口座数は 800 万を超えており、同行間の振込手数料は回数制限なく無料であるのが特徴で、店舗を持たないことで、好金利を実現している。 スマートフォン向け「楽天銀行アプリ」は、Facebook を利用した送金サービスの提供や、生体認証によるログイン機能など、先進的な金融サービスを次々と世に送り出し、ダウンロード件数は 500 万件を突破した。 インターネットによる銀行サービスで、時間の制約、空間の制約を取り払い、顧客のニーズに合わせた多様な商品・サービスを提供していく。

ナッジ株式会社は、金融関連サービスを運営する企業。 サービスの内容は非公表。 現在、金融業を営むためのライセンス取得を目指しつつ、サービスの開発をおこなっている。

チャレンジャーバンクとは違い、米国勢の多さが目立つ。その中でも、Chimeが頭一つ抜けている。口座数は、ネオバンク2番手のCurrentの3倍以上である(※8)。アメリカの大手銀行は、口座維持手数料を徴収しており、それが特に預金の少ない若者層に負担となっていた。Chimeは口座維持、送金、海外での決済利用時の追加費用などの手数料を撤廃してアプリのデザインを工夫した結果、若者層に受け入れられた。

チャレンジャーバンクが多い英国において、ネオバンクのRevolutは異種な存在である。Revolutは、主に旅行者を対象として優位な為替レートを提供したり、送金機能に注力するなど、他のデジタルバンクと競争軸を変えることができている。ヨーロッパのチャレンジャーバンクは、最近ブームになっている暗号資産の投資・送金機能を強化することで、ユーザーの認知を高めている。

デジタルバンクの主要顧客は、既存の金融機関がカバーできていない銀行口座を保有していない層である。そのような意味では、デジタルバンクのポテンシャルは、先進国より、新興国の方が大きいといえる。その最たる例が、ブラジルである。ブラジルにおける 2017 年時点の銀行口座の保有率は7割 (日本は98%)、クレジットカードの保有率約3割(日本は68%)と、日本に比べ劣後している (※9)。一方で、携帯電話の普及率は7割に上っている。つまり、ブラジルの多くの人は、スマホを保有しているが、従来の銀行システムからは締め出されている。このような金融サービスを受けられていない貧困層・若者層に金融サービスを提供する動きは、ファイナンシャル・インクルージョン(金融包摂)と呼ばれ、積極的に取り組んでいる会社の一つとして、ブラジル、メキシコ、コロンビアで合計4800万の顧客を抱えるnubankがある。nubankは、昨年12月に上場しており、初値での時価総額は520億ドルとなった。株価が低迷した現在でも、ブラジルの時価総額ランキングでは7位であり、IT企業としては最大手である(同社の時価総額を上回る6社は、資源関連や金融機関などオールドエコノミー企業である)。

日本のスタートアップで特筆すべきなのは、アプリ内での決済・送金機能やATMでの現金引き出し機能を提供するKyashである。ケップルDBによると、直近のシリーズDラウンドで49億円調達しており、企業評価額は320億円となっている。米国の決済大手Block(旧称:Square)の初のアジア投資案件として話題になった。Kyashは、2017年に資金移動業の登録を受けており、チャレンジャーバンクのようなサービスを展開しているスタートアップである (ただ、銀行免許を保有していないため、今回のレポートではネオバンクとする)。Kyashがユニークなのは、メガバンク3行が全て出資している点である。Kyashが銀行免許を取得してもメガバンクのような全ての銀行サービス提供できる可能性は低いため、メガバンクはKyashを脅威というよりも補完関係にあるとみている可能性が高い。

株式会社Kyash(キャッシュ)は、ウォレットアプリ「Kyash」の開発・運営、プリペイド式 Visa カードの発行、Web APIを通じてカードを発行できる決済プラットフォーム「Kyash Direct」を運営する企業。 Kyashはアプリ上でクレジットカードなどから金額をチャージして、決済や個人間送金ができる。企業向けに法人カードを発行する事業を手掛けていたが、金融サービスのインフキュリオンに売却。消費者向けサービスに注力する。

※1

https://www.cbinsights.com/reports/CB-Insights_Venture-Report-2021.pdf

※2

https://www.the-digital-insurer.com/wp-content/uploads/securepdfs/2021/07/1829-%E2%80%93-CB-Insights_Fintech-Report-Q2-2021.pdf

※3

https://www.nikkei.com/nkd/company/article/?DisplayType=2&ba=1&ng=DGKKZO59552320Q2A330C2EE9000&scode=8354

※4

https://www.ft.com/content/9e9bbe27-2dac-447b-a015-b2cd3bc9c868

※5

https://www.ipsos.com/en-uk/personal-banking-service-quality-great-britain-february-2021

※6

https://equalocean.com/analysis/2020080414411

※7

https://www.coindeskjapan.com/93445/

※8

https://www.emarketer.com/content/chime-no-1-neobank-us

※9

https://www.jri.co.jp/MediaLibrary/file/report/researchfocus/pdf/13154.pdf

Writer

.png?auto=compress&fm=webp&h=128&w=128&fit=crop)

ケップルアナリストチーム

スタートアップ企業の情報収集・分析を行う専門チーム。ケップル独自のスタートアップデータベース「KEPPLE DB」の構築にも携わっており、KEPPLEメディアやKEPPLE DBへの独自コンテンツの企画、発信を行う。

スタートアップの資金調達情報を漏れなくキャッチアップしたい方へ。

1週間分の資金調達情報を毎週お届けします。

※登録することでプライバシーポリシーに同意したものとします

※配信はいつでも停止できます