広告関連事業を展開するスタートアップ5選【2025年5月更新】

%E7%89%B9%E9%9B%86%E7%94%BB%E5%83%8F%20%20(14).png?fm=webp&fit=crop&w=1920)

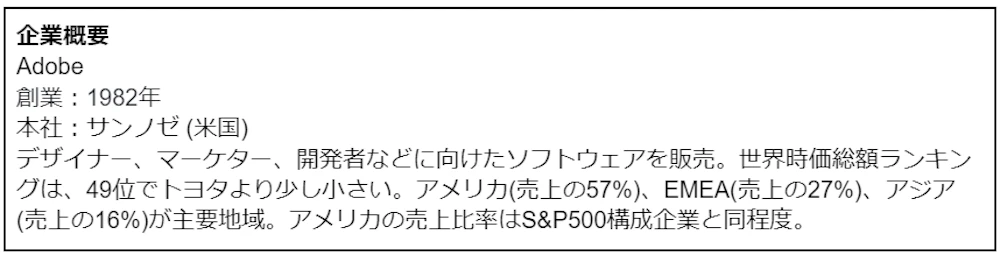

ソフトウェア大手のAdobeが3月22日に第一四半期決算を発表した。1Q売上は9%増(為替や季節変動要因を除くと17%増)、純利益(調整後)は7%増でほぼ市場の予想通りの着地になった。

Adobeの主軸は、全体売上の73%を占めるデジタルメディア事業である。デザイナーが利用するソフトウェアが含まれるCreative Cloudがこの事業の81%を占めている。Creative Cloudは、プロのデザイナー向けであるため、アマチュア向けではスタートアップが攻める余地が残っており、ユニコーンのCanvaなどが躍進している。コンテンツのデジタル移行ニーズを捉え、Creative Cloudの売上は7%増だった。デジタルメディア事業のもう一つの柱は、Document Cloudである。多くの人にとってなじみ深いPDFの表示・編集や電子署名のためのソフトウェアを展開している。電子署名の強いニーズなどが牽引して、Document Cloudの売上は17%増となった。

Adobeのもう一つの事業がデジタル体験(全体売上の25%)である。アナリティクスやマーケティング支援のためのソフトウェアを含むExperience Cloudが中心である。コロナ以降、ブランド会社によるDX化がより強化され、売上は13%増と堅調な伸びを示した。

投資家からAdobeが評価されている最大の理由は、売り切りモデルからサブスクへスムーズな移行できたことである。10年前は、売り切り型のソフトウェアが中心だったが、現在の売上の100%近くがサブスクである。サブスクに移行したことで利益率が大幅に改善し(2015年から2021年にかけて、営業利益率は19%から37%に上昇)、業績に安定感をもたらしている。近年のサブスクの普及を踏まえると、移行は当然かと思うかもしれないが、このような会社の規模で毎年20%程度売上を増加させながらサブスクに移行するのは、極めて難しい。サブスクに移行しようとすると、売り切り型に比べて、1回で受け取る金額が減るため、売上成長ができなくなる恐れがあるためだ。売上に基づくインセンティブをもらっている社内の営業人員や代理店も移行に消極的になるリスクもある。

決算発表の翌日、株価はマイナス9.5%と急落した。同社が提示した2Qの業績予想が投資家の期待を若干下回ったからである。「競合激化などにより、デジタルメディア事業の成長が頭打ちになるのでは?」という懸念を増幅させた。また、ロシアのウクライナ侵攻の影響で、ロシアとベラルーシで全製品の販売停止を決定、それに伴い、通期売上が7500万ドル減少するとの見通しをAdobeが明らかにした。ただ、同社の売上規模を考えると、ロシア・ベラルーシでの事業停止の影響は大きくない。

競合他社と比べて、Adobeは、バリェーションプレミアムがついており、人気な銘柄といえる。類似企業も規模が大きいため、売上成長率はスタートアップに比べて見劣りする一方、利益率が高い傾向にあるため、SaaS企業と比較した際には、PERにそれほど過熱感はない。

日本で上場している企業では、電子契約の弁護士ドットコムやExperience Cloudの類似製品を提供する米国のオラクルの子会社であるオラクルジャパンなどが部分的な競合といえるが、Adobeと直接競合する会社は少ない。システムインテグレーターが多い日本では、Adobeは競合というよりもパートナーと見るほうがよさそうだ。

スタートアップの資金調達情報を漏れなくキャッチアップしたい方へ。

1週間分の資金調達情報を毎週お届けします。

※登録することでプライバシーポリシーに同意したものとします

※配信はいつでも停止できます