Securitize Japan株式会社

ユニコーン企業を多数生み出すアメリカや中国に対して、日本はその数で大きく水を開けられている。スタートアップの成長なくしては、世界の上位国と肩を並べられない。この状況を打開する切り札となりそうなのが、デジタル証券による資金調達、STO(セキュリティ・トークン・オファリング)だ。

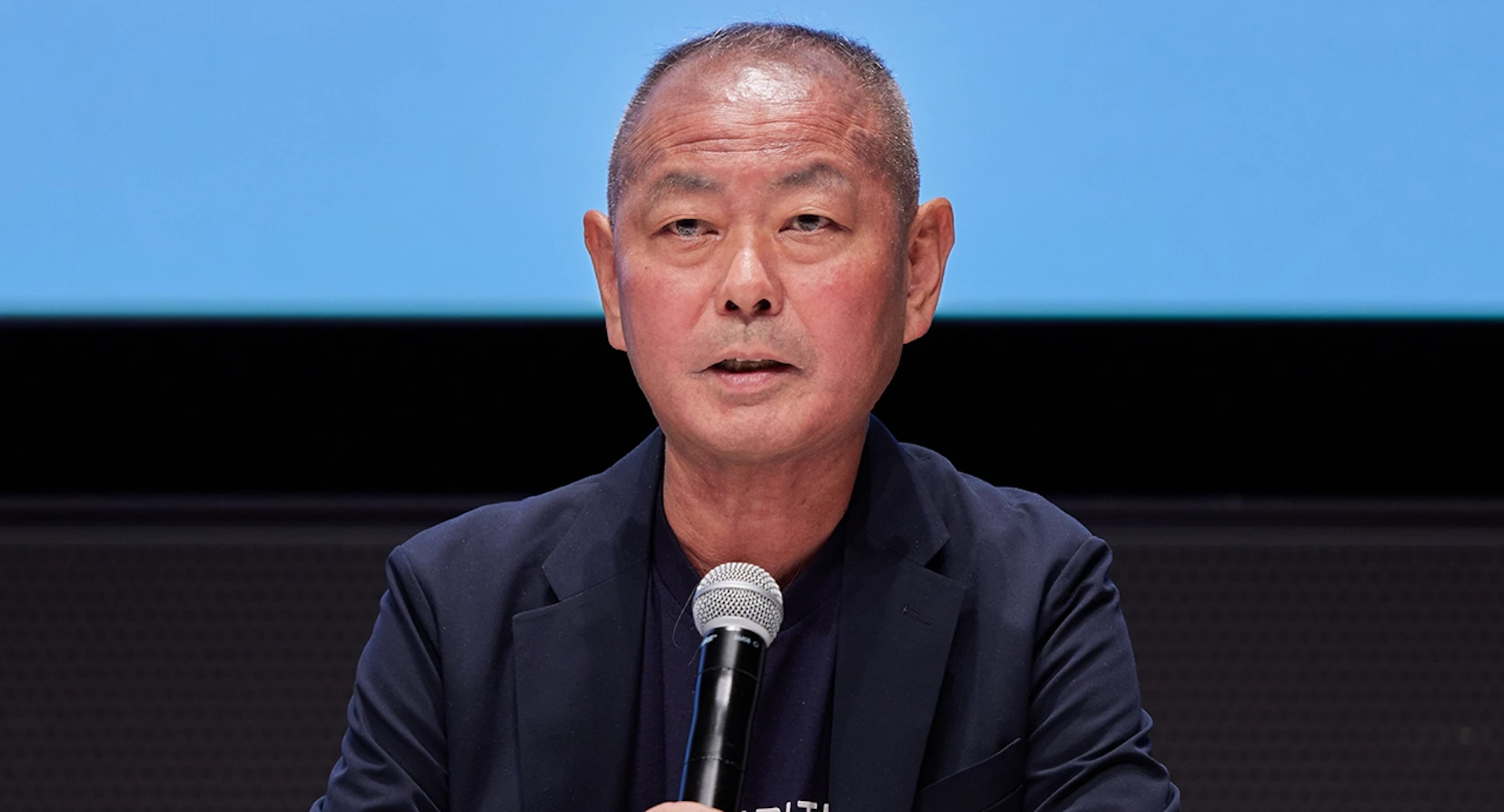

デジタル証券の発行・ライフサイクル管理プラットフォームを提供するSecuritize Japan株式会社のテックコンサルタント、大久保潤氏が全3回に渡り日米の資本市場の違いや日本の課題を解決するアイデアについて解説する。

前回は、日本発のユニコーン企業の少なさについて、プライベート資本市場(Private Capital Markets、以下PCM)の状況から、アメリカとの比較で検証した。

中編となる今回は、セキュリティ・トークンでPCMの活性化を図るアメリカの事例を紐解く。

セキュリティ・トークンでさらなるPrivate Capital Marketsの活性化を図るアメリカ

大久保氏:アメリカでは、PCMの課題をセキュリティ・トークンで解消し、さらなる活性化が図られています。

【セキュリティトークンとは】

セキュリティ・トークン(以下、ST)とは証券や不動産の持分をブロックチェーン上で電子的に表現し、発行・流通を可能としたものです。日本ではデジタル証券と呼ばれることもあります。また、STを使って企業やプロジェクトが資金調達を行うことをセキュリティ・トークン・オファリング(以下、STO)と呼びます。

権利をトークン化し、ブロックチェーン上で流通させることで、暗号資産やNFT等と同じように保有者自身が管理し、中間機関なく移転や売買を保有者自身で行うことなどが技術的に可能となります。この技術的特性を活かすことにより発行体にとっては資金調達コストの低減、投資家層の拡大が見込め、投資家にとっては新たな投資商品の選択肢、リターン率の向上が期待できる というものとなっています。

またSTが、同じブロックチェーン上で発行・管理されるNFT等と大きく異なるのは、各国の証券に関する規制(日本における金融商品取引法)などに準拠する必要がある点です。例えば、「ロックアップ期間(売却・移転できない期間)」、「最大保有可能人数」、「保有可能な投資家の国籍の制限」などのルール(コンプライアンス・ルール)が存在し、そのルールの範囲内で、発行・流通させることが求められます。STでは、そのようなルールについて、スマートコンラクトというプログラムで強制的・自動的に準拠させるよう制御することができます。また、投資家保護の観点では、投資家がSTを紛失した際の再発行機能や、強制的に移転する機能を持たせることもできます。※1

※1 これらの機能は、Securitizeが少なくとも必要だと考えるSTの管理機能の一部ですが、世の中のSTと呼ばれるもの全てに備わっているというわけではありません。

【STOによるPCMの課題解決】

それでは、ST/STOにより、アメリカではどのような点でPCMの課題解決が図られているのでしょうか。

- PCMの課題解決1:紙ベースでの非効率な管理・手続きの解消

これまでのPCMでは、紙ベースでの管理・手続きが残っていました。ST化により、投資家サイドの株式購入プロセスから、発行体サイドの株主名簿管理を含めて完全な電子化が実現されています。

- PCMの課題解決2:二次流通の場の提供

これまでのPCMでは、投資家がプライマリで購入した証券を売却する場が無いということが課題でした。ST化により、トークン移転と名簿の書き換えが同時に行われるため、名簿管理等における発行体の負担がなくなります。また、KYC・AML※2済みの投資家だけに流通させる(ホワイトリスト制御)等、コンプライアンス・ルールに準拠した上での二次流通の仕組みを効率的に実現することが可能です。

これらによりPCMにおいても二次流通の場を作ることができ、従来の課題が解決されています。

- PCMの課題解決3:小口化による投資家層の広がり

これまでのPCMは、一口1億円以上の投資ができるような超富裕層や機関投資家しか参加できないような市場でした。これは、書面手続きなどの非電子化手順が存在し、口数に比例して発行体に負担がかかるため、小口化しづらいという状況があったためです。先述のように、ST化により手続き・管理の完全電子化が実現できれば、小口化コストを抑えることができ、一口あたりの金額を抑えられます。結果として、PCMに参加できる投資家層を広げることができています。

※2 KYCは、Know Your Customer の略で、銀行や証券口座の開設時などに求められる本人確認。AMLは、Anti-Money Laundering(アンチ・マネー・ローンダリング)の略で、マネー・ローンダリングをはじめとする、テロなどの凶悪犯罪への資金供与の防止対策を指す。

【STOにより100億円*を直接一般投資家から集めたExodus社】

2021年、Exodusというアメリカにおけるデジタルウォレット提供会社が、Securitizeのプラットフォームを活用して、STOにて7500万USD(*2022/12/1の為替レートにて100億円以上)の株式での資金調達を行いました。本調達のポイントは以下です。

- Regulation A+という米国の小規模公募規制を活用・準拠

上限7500万USDを一般投資家を含む米国投資家より調達が可能(Mini-IPO※3)

- 自己募集であり、証券会社の引き受け手数料が発生していない

通常、この規模の引き受けは数%(数億円)の引き受け手数料が発生するがその手数料の節約ができている。

- 自己募集であり、Exodusは自社の顧客向けアプリで直接顧客に訴求できた

- 二次流通が可能である

Securitize Marketsを始めとした、STを取り扱う取引所(ATS)にて売買可能、プライマリ投資家は必要に応じてATSにて売却が可能

STOにより、スタートアップが、低コストで、広く、多額の調達ができた例だと思います。

※3 米国では、証券取引所の外で、マーケットプレイスで未上場株式の公募(PO : Public Offering)が行われている。日本では証券取引所で売りに出すことをIPOと理解している方が多いが、米国では、インターネットなどで株式の公募をすることをPO、これを一番最初にやることがIPO:Initial Public Offeringと認識されており、Regulation A+もIPOの一種と理解され、Mini-IPOと呼ばれている。

最終回となる後編では、日本におけるSTの事例から、ユニコーン企業輩出への手がかりを考えていく。

前編記事はこちら

掲載企業

Writer

大久保 潤

Securitize Japan株式会社 / Tech Consultant

2010年、慶應義塾大学大学院卒業後、NTTデータ入社。大手教育会社向けグローバル顧客管理プラットフォームの新規構築など、複数のミッションクリティカルなシステム開発に従事。 2019年より同社ブロックチェーンCoEチームに異動、複数の大手企業のブロックチェーンDXプロジェクトをリード。 2021年よりSecuritize Japanにジョイン、Tech ConsultantとしてSecuritizeソリューションの日本展開を推進中。